จากข้อมูลจากการศึกษาของ Checkout.com ธุรกิจกว่า 15,000 แห่งทั่วโลกยอมรับการชำระเงินด้วย Bitcoin ภายในปี 2566 ด้วยแนวโน้มที่เพิ่มขึ้นของธุรกิจที่ใช้สกุลเงินดิจิทัล รัฐบาลและหน่วยงานด้านภาษีต่างๆ จึงตระหนักมากขึ้น ในปัจจุบัน ประเทศส่วนใหญ่ออกคำสั่งให้รายงานรายได้ crypto และการชำระภาษีให้กับพวกเขา

แม้ว่าภาษี crypto จะมีความซับซ้อนและซับซ้อนสำหรับบางคน แต่ในบทความนี้ เราจะอธิบายปัจจัยพื้นฐานให้กระจ่างยิ่งขึ้น เราจะครอบคลุมสิ่งสำคัญของภาษี crypto และสิ่งที่คุณควรทราบเมื่อต้องยื่นภาษี

ประเด็นที่สำคัญ

- ประเทศส่วนใหญ่ถือว่าสกุลเงินดิจิทัลเป็นทรัพย์สินหรือทรัพย์สินเพื่อวัตถุประสงค์ทางภาษี ซึ่งหมายความว่ากำไรหรือขาดทุนจากธุรกรรมสกุลเงินดิจิทัลจะต้องเสียภาษี

- การแลกเปลี่ยนสินทรัพย์ crypto เป็น fiat การใช้ crypto เพื่อซื้อสินค้าหรือบริการ และการรับสินทรัพย์ดิจิทัลเป็นรายได้ เป็นเรื่องปกติของเหตุการณ์ crypto ที่ต้องเสียภาษี

- กิจกรรมสกุลเงินดิจิทัลที่ไม่ต้องเสียภาษีบางรายการ ได้แก่ ของขวัญ การบริจาค การโอนระหว่างกระเป๋าเงินส่วนตัว และ HODLing

- การไม่รายงานภาษี crypto อาจส่งผลให้เกิดผลกระทบร้ายแรง รวมถึงภาษีย้อนหลัง บทลงโทษ และแม้แต่ข้อหาทางอาญา

พื้นฐานของภาษี Crypto

จำเป็นต้องจ่ายภาษีสำหรับสกุลเงินดิจิทัล เช่น Bitcoin, Ethereum และ Solana หรือไม่? สกุลเงินดิจิทัลเหล่านี้ต้องเสียภาษีในสองวิธี:

- ภาษีกำไรจากการขายหุ้น

- ภาษีเงินได้

พูดง่ายๆ ก็คือ แต่ละประเทศจะจัดการการเก็บภาษีของสกุลเงินดิจิทัลแตกต่างกัน อย่างไรก็ตาม แนวทางปฏิบัติที่แพร่หลายคือการพิจารณาสกุลเงินดิจิทัลเป็นสินทรัพย์หรือทรัพย์สินเพื่อวัตถุประสงค์ทางภาษี ดังนั้น รายได้ใดๆ ที่ได้มาจากการขายหรือการค้า รวมถึงกำไรและขาดทุน จะต้องเสียภาษี

ภาษีกำไรจากการขายหุ้น

คุณจ่ายภาษีเท่าไรจากรายได้ของคุณ?

ประเทศส่วนใหญ่ใช้วิธีการภาษีกำไรจากการขายหุ้นเพื่อกำหนดภาษีสำหรับสกุลเงินดิจิทัล ภายใต้ระบบนี้ ผู้คนจะต้องรวมรายได้ crypto ในการยื่นภาษีและชำระภาษีตามอัตราที่กำหนด เปอร์เซ็นต์ภาษีสำหรับกำไรระยะสั้น (น้อยกว่าหนึ่งปี) โดยทั่วไปจะมากกว่าเปอร์เซ็นต์ภาษีสำหรับกำไรระยะยาว (มากกว่าหนึ่งปี)

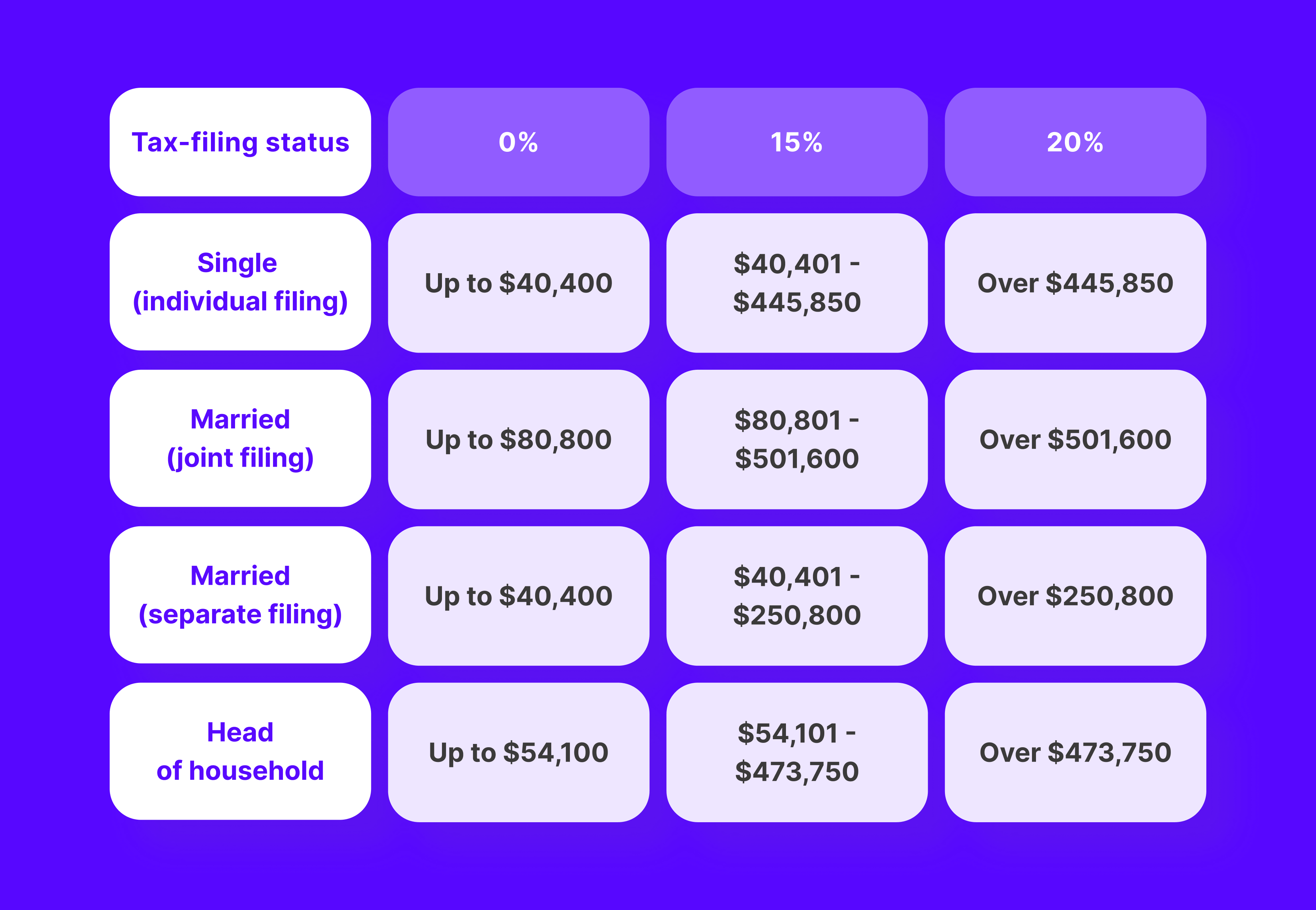

ในสหรัฐอเมริกา IRS จัดประเภท cryptocurrencies เป็นทรัพย์สินสำหรับการเก็บภาษีกำไรจากการลงทุน อัตราภาษีสำหรับกำไรระยะสั้นอยู่ระหว่าง 10% ถึง 37% ในขณะที่กำไรระยะยาวจะอยู่ในช่วง 0% ถึง 20% ขึ้นอยู่กับระดับรายได้ของคุณ

ในสหราชอาณาจักร เช่นเดียวกับในประเทศอื่นๆ HM Revenue & Customs (HMRC) ถือว่าสกุลเงินดิจิทัลเป็นรูปแบบหนึ่งของทรัพย์สิน ดังนั้น เมื่อบุคคลขายหรือแลกเปลี่ยนสกุลเงินดิจิทัล พวกเขาจะต้องเสียภาษีกำไรจากการขายหุ้น อัตราภาษีอาจอยู่ในช่วงตั้งแต่ 10% ถึง 20% ขึ้นอยู่กับระดับรายได้โดยรวม

ภาษีเงินได้

ผู้คนอาจต้องจ่ายภาษีรายได้จากรายได้ cryptocurrency ด้วยเช่นกัน โดยทั่วไปสิ่งนี้จะใช้เมื่อมีคนรับ crypto เป็นประจำผ่านการขุด การปักหลัก หรือการให้บริการ อัตราภาษีขึ้นอยู่กับรายได้โดยรวมและอาจแตกต่างกันไปในแต่ละประเทศ

ภาษี Crypto ทั่วโลก

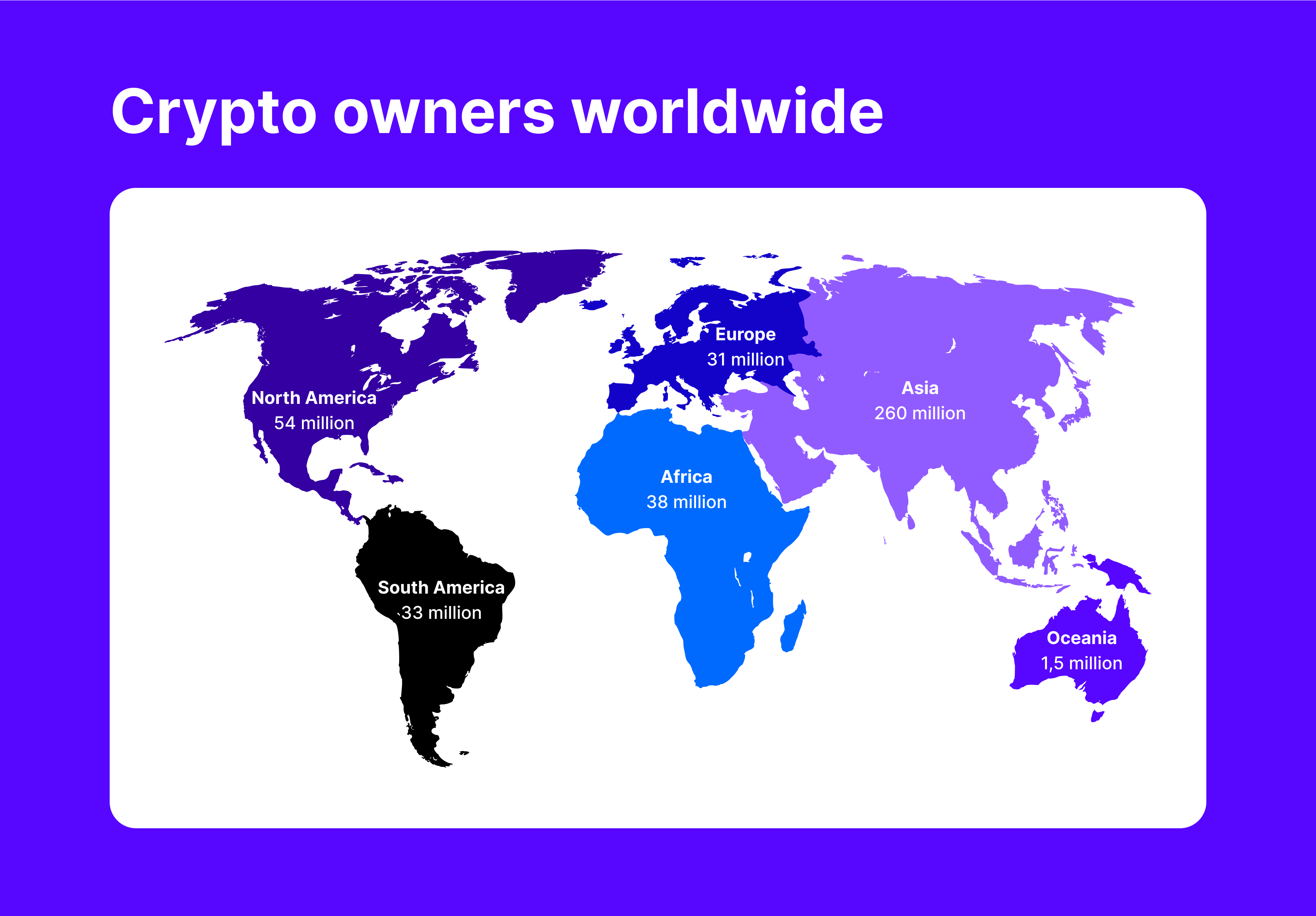

พูดง่ายๆ ก็คือ ประเทศต่างๆ เรียกเก็บภาษีจากสกุลเงินดิจิทัลในระดับต่างๆ ประเทศที่พัฒนาแล้วหลายแห่งได้จัดตั้งระบบภาษีบางประเภทสำหรับสินทรัพย์ดิจิทัลเหล่านี้

ในประเทศเหล่านี้ รวมถึงออสเตรเลีย ไอร์แลนด์ ฝรั่งเศส และญี่ปุ่น ผู้คนสามารถใช้สกุลเงินดิจิทัลเป็นวิธีการทำธุรกรรมที่ถูกต้อง อย่างไรก็ตาม บุคคลจำเป็นต้องประกาศรายได้สกุลเงินดิจิทัลของตนเมื่อยื่นแบบแสดงรายการภาษี

ประเทศกำลังพัฒนาบางประเทศกลับใช้มาตรการที่เข้มงวดต่อการใช้สกุลเงินดิจิทัล เช่น การห้ามโดยสิ้นเชิงหรือข้อจำกัดที่เข้มงวด เป็นสิ่งสำคัญสำหรับบุคคลที่พิจารณาการกระทำที่เกี่ยวข้องกับการเข้ารหัสลับในสถานที่เหล่านี้ จะต้องตรวจสอบกรอบกฎหมายท้องถิ่นอย่างละเอียดก่อน

ข้อเท็จจริงอย่างรวดเร็ว

ผู้ใช้สกุลเงินดิจิทัลประมาณ 99.47% ของโลกไม่รายงานภาษีจากธุรกรรมของตน ซึ่งเผยให้เห็นปัญหาการไม่ปฏิบัติตามข้อกำหนดที่สำคัญ และเน้นย้ำถึงความสำคัญของการเพิ่มความเข้าใจของสาธารณชนและการดำเนินการตามกฎหมายภาษีสกุลเงินดิจิทัลอย่างเข้มงวด

เหตุการณ์ที่ต้องเสียภาษีใน Cryptocurrency

การโต้ตอบหรือเกิดขึ้นกับสกุลเงินดิจิทัลที่ก่อให้เกิดภาระภาษีจะเรียกว่าเป็นเหตุการณ์ที่ต้องเสียภาษี ตัวอย่างของเหตุการณ์ดังกล่าวคือการได้มา การกำจัด การแลกเปลี่ยน หรือการรับ crypto เพื่อแลกกับผลิตภัณฑ์หรือบริการ

ในหลายประเทศ กฎเกณฑ์ด้านภาษีสำหรับธุรกรรมสกุลเงินดิจิทัลที่ต้องเสียภาษีเหล่านี้คล้ายกับการขายอสังหาริมทรัพย์: กำไรหรือขาดทุนถูกกำหนดโดยการคำนวณช่องว่างระหว่างต้นทุนการได้มาดั้งเดิมกับราคาที่ขาย

หมายเหตุ: ปรึกษาผู้เชี่ยวชาญด้านภาษีเกี่ยวกับสถานการณ์ด้านภาษีของคุณเสมอ เนื่องจากกฎระเบียบอาจแตกต่างกันไปขึ้นอยู่กับสถานที่ตั้งของคุณ

มาดูตัวอย่างเหตุการณ์ที่ต้องเสียภาษีเข้ารหัสลับในสหรัฐอเมริกากัน

เหตุการณ์เฉพาะเหล่านี้ต้องเสียภาษีเป็นกำไรจากการขายหุ้น:

ขาย Crypto สำหรับสกุลเงิน Fiat

การขายสกุลเงินดิจิทัลด้วยเงินแบบดั้งเดิม เช่น ดอลลาร์สหรัฐฯ เป็นสถานการณ์ที่พบบ่อยที่สุดที่นักลงทุนสกุลเงินดิจิทัลต้องเสียภาษี กำไรใดๆ ที่ได้รับระหว่างการทำธุรกรรมเหล่านี้จะต้องเสียภาษี

หากคุณใช้จ่าย $50,000 เพื่อซื้อ 1 Bitcoin และต่อมาขายมันในราคา $55,000 คุณจะทำกำไรได้ $5,000 ซึ่งเป็นรายได้ที่ต้องเสียภาษี

ภาษีที่คุณจ่ายจากกำไรจากการขายสกุลเงินดิจิทัลนั้นขึ้นอยู่กับระดับรายได้ของคุณและระยะเวลาที่คุณถือสินทรัพย์ดิจิทัลก่อนที่จะขาย

ตามที่กล่าวไว้ก่อนหน้านี้ ระยะเวลาของการเป็นเจ้าของสินทรัพย์ crypto ส่งผลกระทบต่อการเก็บภาษี ระยะเวลาการถือครองต่ำกว่าหนึ่งปีจะส่งผลให้เกิดกำไรระยะสั้น โดยต้องเสียภาษีตามอัตราภาษีเงินได้ปกติของคุณ ในทางกลับกัน หากคุณถือครองมานานกว่าหนึ่งปี กำไรเหล่านั้นจะถูกจัดประเภทเป็นกำไรจากการลงทุนในระยะยาวและอยู่ภายใต้อัตราภาษีที่ลดลง

แลกเปลี่ยน Cryptocurrency หนึ่งไปยังอีกอันหนึ่ง

การแลกเปลี่ยนสกุลเงินดิจิทัลหนึ่งไปยังอีกสกุลเงินหนึ่ง เช่น การแลกเปลี่ยน Bitcoin เป็น Solana ยังคงถือเป็นเหตุการณ์ที่ต้องเสียภาษี แม้ว่าคุณจะไม่ได้แปลงสกุลเงินดังกล่าวเป็นสกุลเงินทั่วไปก็ตาม ความแตกต่างระหว่างสิ่งที่คุณจ่ายสำหรับสกุลเงินดิจิทัลเริ่มต้นและมูลค่าตลาดปัจจุบันจะต้องเสียภาษีกำไรจากการขายหลักทรัพย์

การใช้ Crypto เพื่อซื้อสินค้าและบริการ

การซื้อสินค้าหรือบริการด้วยสกุลเงินดิจิทัลอาจดูเหมือนเป็นธุรกิจประจำ แต่กรมสรรพากรมองว่าเป็นโอกาสที่ต้องเสียภาษี ซึ่งเทียบได้กับการแลกเปลี่ยนสกุลเงินดิจิทัลเป็นเงินแบบดั้งเดิม และอาจจำเป็นต้องรายงานผลกำไรใดๆ ที่ได้รับจากข้อตกลง

เหตุการณ์เหล่านี้ต้องเสียภาษีเป็นกำไรจากการขายเป็นรายได้:

การรับ Cryptocurrency เป็นรายได้

เมื่อคุณได้รับเงินเป็นสกุลเงินดิจิทัลสำหรับบริการที่คุณให้ คุณจะต้องรายงานเป็นส่วนหนึ่งของรายได้ที่ต้องเสียภาษีของคุณ สิ่งนี้ใช้บังคับไม่ว่าการชำระเงินจะมาจากนายจ้างหรือเป็นค่าตอบแทนสำหรับงานฟรีแลนซ์ จำนวนเงินดังกล่าวจะขึ้นอยู่กับวงเล็บภาษีเงินได้ของคุณตามลำดับ

การขุด Cryptocurrency

การตรวจสอบธุรกรรมบนบล็อกเชนของสกุลเงินดิจิทัลโดยใช้พลังของคอมพิวเตอร์ของคุณเรียกว่าการขุด และคุณสามารถรับเหรียญใหม่เป็นรางวัลสำหรับความพยายามของคุณ รางวัลเหล่านี้นับเป็นรายได้ที่ต้องรายงานเป็นภาษีของคุณ มูลค่าของเหรียญที่ขุดได้เมื่อได้มาจะกำหนดจำนวนรายได้ที่ต้องเสียภาษี

รางวัลการปักหลัก

การถอดความ: การรับ crypto ผ่านการปักหลักเป็นอีกวิธีหนึ่ง ซึ่งหมายถึงการรักษาจำนวนเงิน cryptocurrency ที่เฉพาะเจาะจงไว้ในกระเป๋าเงินของคุณตามระยะเวลาที่กำหนดเพื่อรับรางวัล กระบวนการนี้มีความคล้ายคลึงกับการขุด และมูลค่าของรางวัลในวันที่ได้รับจะทำให้เกิดภาระภาษี

การรับ Crypto จาก Hard Forks

หากสกุลเงินดิจิตอลประสบกับการฮาร์ดฟอร์คที่นำไปสู่การสร้างเหรียญใหม่ เหรียญใดๆ ที่ได้รับในกระบวนการนี้จะถูกมองว่าเป็นรายได้ที่ต้องเสียภาษี ความรับผิดทางภาษีจะกำหนดโดยมูลค่าตลาดยุติธรรมของเหรียญใหม่เมื่อคุณเข้าถึงได้

การรับ Airdrops

บริษัทหรือโครงการแจกสกุลเงินดิจิทัลฟรีให้กับผู้ใช้โดยตรงในกิจกรรมที่เรียกว่า Airdrop สกุลเงินดิจิทัลที่ได้รับถือเป็นรายได้ที่ต้องเสียภาษี และควรประกาศในการคืนภาษีของคุณด้วยมูลค่าตลาด ณ เวลาที่คุณได้รับ

สิ่งจูงใจและรางวัลอื่น ๆ

นอกเหนือจากรายการที่เกิดขึ้นแล้ว ยังมีวิธีการอื่นอีกมากมายในการรับหรือรับสกุลเงินดิจิทัล ตัวอย่างเช่น คุณสามารถรับรางวัลจากการมีส่วนร่วมในโครงการริเริ่มด้านการศึกษา หรือรับสิ่งจูงใจในการแนะนำเพื่อนใหม่ให้เข้าร่วมแพลตฟอร์มการซื้อขายสกุลเงินดิจิตอล

เหตุการณ์ที่ไม่ต้องเสียภาษีใน Cryptocurrency

ธุรกรรมสกุลเงินดิจิทัลที่ไม่ก่อให้เกิดภาษีเงินได้หรือภาษีกำไรจากการขายหุ้นเรียกว่าเหตุการณ์ที่ไม่ต้องเสียภาษี กิจกรรมดังกล่าวอาจเกี่ยวข้องกับการแจกสกุลเงินดิจิทัลเป็นของขวัญ การบริจาคเพื่อการกุศลกับพวกเขา หรือการโอนสกุลเงินดิจิทัลระหว่างกระเป๋าเงินดิจิทัลของคุณเอง

ของขวัญสกุลเงินดิจิทัลที่มีมูลค่าน้อยกว่าจำนวนที่ระบุตามกฎภาษีของประเทศของคุณมักจะไม่เรียกเก็บภาษี ในทำนองเดียวกัน การบริจาคเพื่อการกุศลบางอย่างที่ทำโดยใช้สกุลเงินดิจิทัลอาจได้รับการยกเว้นภาษีโดยขึ้นอยู่กับองค์กรที่ได้รับและวัตถุประสงค์ของการบริจาค

มาดูเหตุการณ์ที่ไม่ต้องเสียภาษีเหล่านี้ให้ละเอียดยิ่งขึ้น:

ของขวัญใน Crypto

ในสหรัฐอเมริกา การให้สกุลเงินดิจิทัลเป็นของขวัญมูลค่าสูงสุด 18,000 ดอลลาร์ต่อผู้รับต่อปี โดยทั่วไปจะไม่ต้องเสียภาษีของขวัญตามข้อบังคับของ IRS ซึ่งจะมีผลในปี 2024

การโอนสกุลเงินดิจิตอลโดยตรงไปยังบุคคลอื่นด้วยเหตุผลอื่นนอกเหนือจากการซื้อสินค้าหรือการให้บริการอาจถือเป็นของขวัญได้ ในสถานการณ์เช่นนี้ จำเป็นต้องบันทึกรายละเอียดธุรกรรม รวมถึงมูลค่าและวันที่ เพื่อวัตถุประสงค์ในการรายงานภาษีที่เป็นไปได้

การบริจาคใน Cryptocurrency

การให้สกุลเงินดิจิทัลโดยตรงกับองค์กรการกุศลหรือองค์กรไม่แสวงหากำไรที่ได้รับการยกเว้นภาษีที่ถูกต้องตามกฎหมายอาจช่วยให้คุณสามารถขอรับการลดหย่อนภาษีเพื่อการกุศลได้ สิ่งนี้อาจเป็นประโยชน์ทางการเงินเมื่อคุณลดภาระภาษีของคุณ ขณะเดียวกันก็สร้างผลกระทบเชิงบวกต่อสาเหตุที่สมควร

โปรดทราบว่าไม่ใช่ทุกองค์กรหรือบุคคลจะมีสิทธิ์ได้รับสถานะได้รับการยกเว้นภาษีเมื่อพูดถึงการบริจาคเงินดิจิทัล ดังนั้นจึงจำเป็นต้องตรวจสอบกับ Internal Revenue Service (IRS) ล่วงหน้าเพื่อยืนยันสิทธิ์ของผู้รับในการหักภาษี

การโอนระหว่างกระเป๋าเงินส่วนตัว

การทำธุรกรรมสกุลเงินดิจิตอลระหว่างกระเป๋าเงินหรือบัญชีของคุณเองไม่ทำให้เกิดความรับผิดทางภาษี ต้นทุนเริ่มแรกและวันที่ซื้อยังคงไม่เปลี่ยนแปลง ทำให้คุณไม่ต้องเสียภาษีอากร

การถือครอง

การเป็นเจ้าของสกุลเงินดิจิตอลนั้นไม่ได้ทำให้เกิดภาษี ภาษีจะมีผลเฉพาะเมื่อคุณขายสกุลเงินดิจิทัลของคุณหรือมีส่วนร่วมในการดำเนินการที่ต้องเสียภาษีอื่นๆ เช่น การวางเดิมพัน

คุณคำนวณและกรอกรายงานเกี่ยวกับภาษี Cryptocurrency ของคุณอย่างไร?

การกำหนดภาษี crypto ของคุณหมายถึงการคำนวณกำไรหรือขาดทุนจากการซื้อและขาย cryptocurrencies วิธีการตรงไปตรงมาสำหรับสิ่งนี้มีดังนี้:

มูลค่าตลาดยุติธรรม (ราคาขาย) – เกณฑ์ต้นทุน (ราคาซื้อ) = กำไร/ขาดทุนจากเงินทุน

หากมูลค่าปัจจุบันของสินทรัพย์มากกว่าที่คุณจ่ายไปในตอนแรก แสดงว่าคุณได้รับผลกำไรจากเงินทุนแล้ว ในทางกลับกัน หากมูลค่าของสินทรัพย์ต่ำกว่าต้นทุนเริ่มแรกของคุณ คุณจะประสบกับการสูญเสียเงินทุน

ภาษีที่คุณจ่ายสำหรับกำไรหรือขาดทุนจากสกุลเงินดิจิทัลนั้นขึ้นอยู่กับระยะเวลาที่คุณเป็นเจ้าของ: หากเป็นการถือครองระยะสั้น จะต้องเสียภาษีกำไรจากการขายหุ้นระยะสั้น สำหรับสินทรัพย์ที่ถือครองระยะยาวจะถือเป็นกำไรระยะยาวและขึ้นอยู่กับอัตราภาษีที่แตกต่างกัน

ตัวอย่างการคำนวณ:

หากคุณซื้อ 0.5 Bitcoins ในราคา $40,000 ในวันปีใหม่ และขายในภายหลังในราคา $45,000 ในวันที่ 1 พฤษภาคม กำไรจากธุรกรรมนี้จะเท่ากับ $5,000 เนื่องจากระยะเวลาการถือครองของคุณต่ำกว่าหนึ่งปี กำไรเหล่านี้จึงจัดอยู่ในประเภทระยะสั้นและต้องเสียภาษีตามอัตราภาษีเงินได้ปกติของคุณ

หากคุณซื้อ 0.5 Bitcoins ในราคา $40,000 ในวันปีใหม่ แล้วขายมันในราคา $60,000 ในเดือนกุมภาพันธ์ถัดมา กำไรจากการลงทุนของคุณจะเท่ากับ $20,000 เนื่องจากคุณเป็นเจ้าของ BTC มานานกว่าหนึ่งปีก่อนที่จะขายมัน กำไรนี้จึงจัดเป็นกำไรระยะยาวและอยู่ภายใต้อัตราภาษีที่ต่ำกว่า

คุณต้องมีข้อมูลอะไรบ้างในการคำนวณภาษี Crypto?

เพื่อคำนวณภาษี crypto ของคุณอย่างแม่นยำ คุณต้องมีข้อมูลต่อไปนี้:

- วันที่และเวลาของทุกธุรกรรม (รวมถึงการซื้อขายหรือสวอป)

- พื้นฐานต้นทุนหรือราคาซื้อของสกุลเงินดิจิทัลแต่ละรายการ

- มูลค่าตลาดยุติธรรมหรือราคาขายของสกุลเงินดิจิทัลแต่ละรายการ

- ค่าธรรมเนียมการทำธุรกรรมใดๆ ที่เกี่ยวข้องกับการซื้อ การขาย หรือการซื้อขายสกุลเงินดิจิทัล

การได้รับข้อมูลนี้สามารถทำได้โดยการบันทึกธุรกรรมของคุณอย่างพิถีพิถัน การใช้ความช่วยเหลือจากโปรแกรมภาษีสกุลเงินดิจิทัล หรือขอคำแนะนำจากผู้เชี่ยวชาญด้านภาษี

แบบฟอร์มภาษี Cryptocurrency

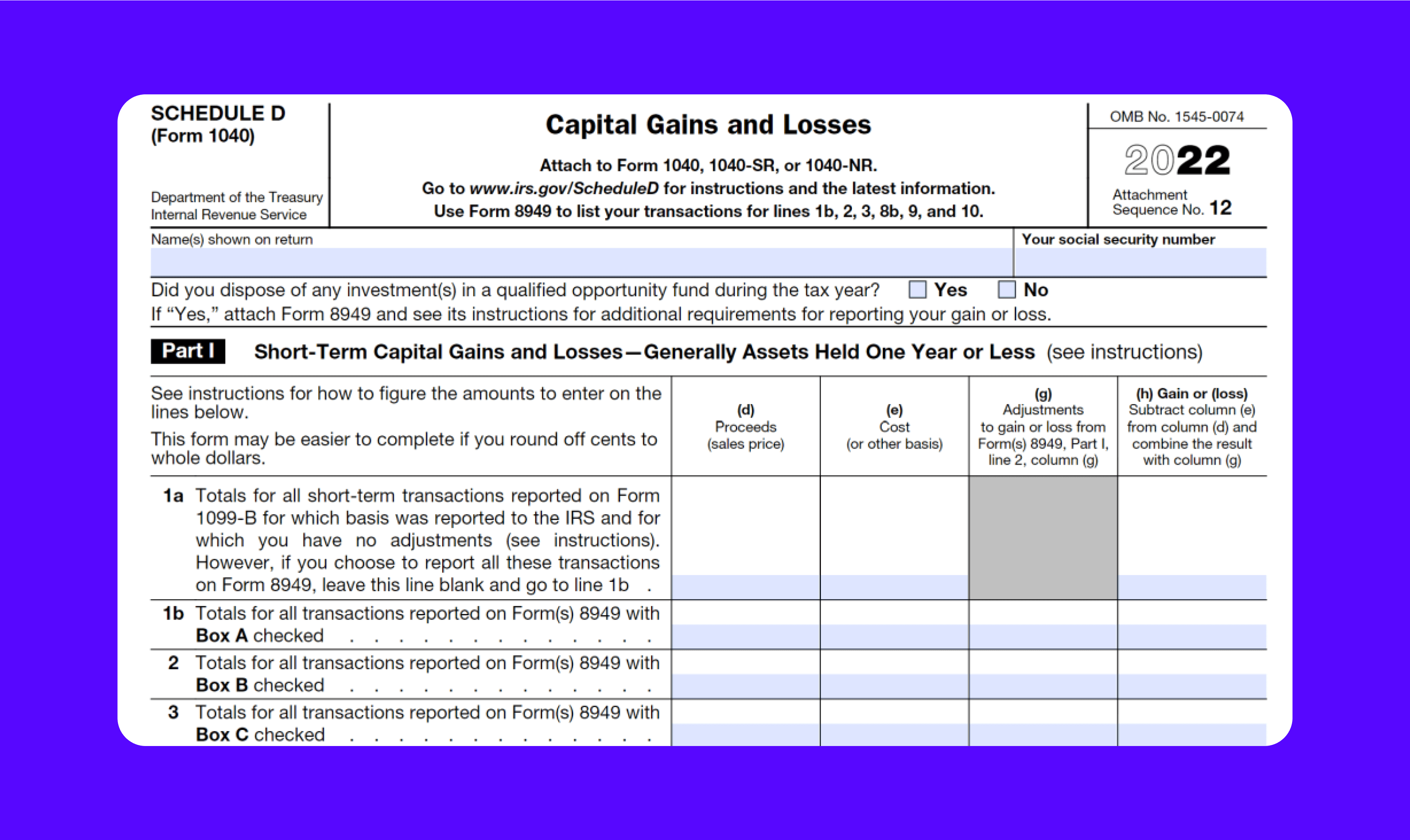

ในสหรัฐอเมริกา เมื่อคุณยื่นภาษีเงินได้บุคคลธรรมดา คุณจะรายงานภาษี crypto โดยใช้แบบฟอร์ม 8949 และตาราง D ในทางกลับกัน ในสหราชอาณาจักร คุณจะรวมกำไรหรือขาดทุนจากสกุลเงินดิจิทัลไว้ในส่วนภาษีกำไรจากการขายหุ้นในการยื่นภาษีของคุณ

เคล็ดลับสำหรับการรายงานภาษี Crypto ที่แม่นยำ

- เก็บบันทึกรายละเอียดของธุรกรรมสกุลเงินดิจิทัลทั้งหมด

- ใช้ซอฟต์แวร์ภาษีสกุลเงินดิจิตอลหรือทำงานร่วมกับผู้เชี่ยวชาญด้านภาษีเพื่อรับรองความถูกต้อง

- โปรดระวังการเปลี่ยนแปลงใด ๆ ในกฎหมายภาษีที่เกี่ยวข้องกับสกุลเงินดิจิทัล

- รายงานธุรกรรมทั้งหมด แม้แต่ธุรกรรมเล็กๆ น้อยๆ เพื่อหลีกเลี่ยงบทลงโทษที่อาจเกิดขึ้น

จะเกิดอะไรขึ้นถ้าคุณไม่รายงานภาษี Crypto ของคุณ?

การละเลยในการยื่นรายงานภาษี crypto อาจนำไปสู่บทลงโทษที่สำคัญ เช่นเดียวกับการไม่คำนึงถึงภาระภาษีสำหรับรายได้อื่น ๆ ในสหรัฐอเมริกา Internal Revenue Service (IRS) และในสหราชอาณาจักร กรมสรรพากรและศุลกากร (HMRC) มีอำนาจในการตรวจสอบบุคคลที่อยู่ภายใต้ข้อสงสัยว่าจะหลบเลี่ยงภาษี crypto ผ่านการตรวจสอบ

หากมีใครไม่ประกาศภาษีสกุลเงินดิจิทัลของตน พวกเขาอาจต้องเผชิญกับการชำระภาษีที่ค้างชำระ ดอกเบี้ยเพิ่มเติม และค่าปรับ ผลสะท้อนกลับที่เฉพาะเจาะจงขึ้นอยู่กับสาเหตุที่พวกเขาไม่รายงานตั้งแต่แรก

หากมีคนทำผิดพลาดในเรื่องภาษีโดยไม่ได้ตั้งใจหรือไม่แน่ใจในภาระผูกพันทางภาษี พวกเขาอาจได้รับโทษที่รุนแรงน้อยกว่าเมื่อเปรียบเทียบกับผู้ที่จงใจพยายามหลีกเลี่ยงการจ่ายภาษี การหลีกเลี่ยงภาษีโดยเจตนาเป็นความผิดทางอาญาที่มีผลกระทบที่สำคัญ เช่น ค่าปรับสูงถึง 250,000 ดอลลาร์สหรัฐฯ และโทษจำคุกสูงสุด 5 ปีในสหรัฐอเมริกา

บรรทัดล่าง

การนำทางภาษีที่เกี่ยวข้องกับสกุลเงินดิจิทัลอาจซับซ้อน แต่จำเป็นสำหรับการมีส่วนร่วมในเศรษฐกิจดิจิทัลนี้ ไม่ว่าคุณจะเป็นนักลงทุนเป็นครั้งคราว ผู้ค้า crypto โดยเฉพาะ หรือเจ้าของธุรกิจขนาดเล็ก สิ่งสำคัญคือคุณต้องทำความคุ้นเคยกับความรับผิดชอบด้านภาษีของคุณ

ในโลกของสกุลเงินดิจิทัลที่เปลี่ยนแปลงตลอดเวลา ภาษีก็ขึ้นอยู่กับการพัฒนาเช่นกัน การรับทราบข้อมูลเกี่ยวกับความรับผิดชอบด้านภาษีของคุณและการดำเนินการตามนั้นสามารถปรับปรุงประสบการณ์ของคุณกับ crypto ได้อย่างมาก

ข้อจำกัดความรับผิดชอบ: ข้อมูลที่มีอยู่ในบทความนี้มีวัตถุประสงค์เพื่อให้ข้อมูลเท่านั้น และไม่ควรถือเป็นคำแนะนำทางการเงินหรือภาษี ปรึกษากับผู้เชี่ยวชาญด้านภาษีที่มีคุณสมบัติเหมาะสมเสมอเพื่อทำความเข้าใจสถานการณ์ด้านภาษีของคุณโดยเฉพาะ

คำถามที่พบบ่อย

การส่ง crypto ไปยังกระเป๋าเงินอื่นต้องเสียภาษีหรือไม่

การโอนสกุลเงินดิจิทัลระหว่างกระเป๋าเงินไม่ทำให้เกิดภาษี เนื่องจากไม่ได้เกี่ยวข้องกับการขายหรือการแลกเปลี่ยนสกุลเงินดิจิทัล คุณยังคงควบคุมทรัพย์สินของคุณในระหว่างกระบวนการโอน

การแลกเปลี่ยน crypto ขนาดใหญ่รายงานต่อหน่วยงานด้านภาษีหรือไม่

แน่นอนว่าแพลตฟอร์มการซื้อขายสกุลเงินดิจิทัลที่โดดเด่นส่วนใหญ่ซึ่งตั้งอยู่ในสหรัฐอเมริกาจำเป็นต้องเปิดเผยข้อมูลธุรกรรมเฉพาะกับหน่วยงานจัดเก็บภาษี เช่น Internal Revenue Service (IRS) เพื่อแสดงให้เห็นการแลกเปลี่ยนเช่น Binance และ Coinbase มีหน้าที่ต้องเปิดเผยธุรกรรมของลูกค้า

วิธีที่ดีที่สุดในการหลีกเลี่ยงภาษีสกุลเงินดิจิทัลคืออะไร

แม้ว่าคุณต้องการหลีกเลี่ยงภาษีสำหรับธุรกรรมสกุลเงินดิจิทัลของคุณ แต่สิ่งสำคัญคือต้องทราบว่ากำไรใดๆ ที่ได้รับจากการใช้ การค้า หรือการขายสินทรัพย์ดิจิทัลจะต้องเสียภาษีภายใต้ภาษีกำไรจากการขายหุ้น

ประเทศใดดีที่สุดสำหรับการรักษาภาษีสกุลเงินดิจิทัล?

ในสถานที่ต่างๆ ทั่วโลก นักลงทุนสกุลเงินดิจิทัลได้รับประโยชน์จากกฎระเบียบด้านภาษีที่ผ่อนปรน ตัวอย่างที่โดดเด่น ได้แก่ เอลซัลวาดอร์ สิงคโปร์ เบลารุส และโปรตุเกส

Sorry. No data so far.

2024-04-11 15:18